インボイス制度(適格請求書等保存方式)導入で知っておきたい注意点

2023年10月1日から、インボイス制度(適格請求書等保存方式)が始まります。インボイス制度導入後に消費税の仕入税額控除を受けるためには、適格請求書発行事業者が発行した適格請求書(インボイス)の保存が求められるようになります。では、適格請求書は、2023年9月までの制度において使用される区分記載請求書とどのような違いがあるのでしょうか。

ここでは、インボイス制度と従来の区分記載請求書等保存方式の違いや、適格請求書において追加が必要となる記載項目、インボイス制度導入にあたって知っておきたい注意点などを解説します。

インボイス制度(適格請求書等保存方式)とは?区分記載請求書等保存方式との違い

2023年10月1日から施行されるインボイス制度とは、消費税に関わる新しい制度です。インボイス制度の目的は、取引における消費税額と消費税率を正確に把握することです。2019年10月の消費税増税以降、消費税の税率は標準税率の10%と軽減税率の8%が混在するようになりました。そのため2019年10月1日から導入されたのが、軽減税率の対象や税率ごとの合計額を記載した請求書(区分記載請求書)などを用いた区分記載請求書保存方式です。

区分記載請求書等保存方式は、インボイス制度導入までの経過措置であるため、適用されるのは2023年9月30日までとなります。インボイス制度導入後は、適格請求書発行事業者(インボイス発行事業者)から発行された適格請求書がなければ、原則として仕入税額控除を受けられません。また適格請求書は、区分記載請求書よりも記載項目が増えるため、請求書など作成時にも注意が必要です。

インボイス制度の詳しい内容についてはこちらをご参照下さい。

適格請求書とは?

適格請求書とは、売り手が買い手に対して、正確な適用税率や消費税額などを伝える書類やデータのことです。具体的には、登録番号や適用税率、消費税額といった項目が記載された請求書などを指します。

適格請求書という名称ですが、請求書に限らず、納品書や領収書、レシート、仕入明細書なども適格請求書に該当します。

適格請求書と区分記載請求書の違い

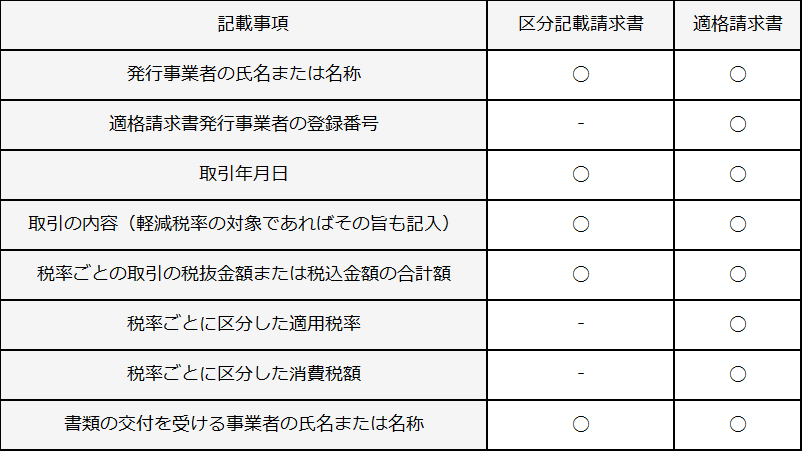

適格請求書は、法令などによって定められた様式はなく、必要事項が記されていれば問題ありません。区分記載請求書と適格請求書の記載事項の違いは次のとおりとなります。

■区分記載請求書と適格請求書の記載事項の比較表

適格請求書に必要となる追加項目

適格請求書に必要な記載項目のうち、従来の区分記載請求書に追加されるのは、「適格請求書発行事業者の登録番号」「税率ごとに区分した適用税率」「税率ごとに区分した消費税額」の3つです。

<追加となる記載項目>

・適格請求書発行事業者の登録番号

適格請求書発行事業者の登録をすると税務署から通知される番号のことです。

・税率ごとに区分した適用税率

従来の区分記載請求書では、税率ごとに区分して合計した対価の額が記載されていれば問題ありませんでしたが、適格請求書では、それに加えて適用税率(8%または10%)の記載が必要になります。

・税率ごとに区分した消費税額

8%、10%の消費税率ごとに区分した消費税額を記載します。なお、消費税額の計算にあたって1円未満の端数が生じる場合は、1つの適格請求書につき、税率ごとに1回の端数処理を行うというルールが定められているため注意が必要です。

適格簡易請求書の交付が認められる業種もある

適格請求書発行事業者の業種によっては、適格請求書に比べて記載内容が簡易化された適格簡易請求書の交付が認められています。適格簡易請求書を交付することができるのは、不特定多数の者に対して事業を営む事業者です。

<適格簡易請求書が交付できる事業者>

・小売業

・飲食店業

・写真業

・旅行業

・タクシー業

・駐車場業(不特定かつ多数の者に対するものに限る)

・その他これらの事業に準ずる事業で、不特定かつ多数の者と取引をする事業

適格簡易請求書の記載項目

適格簡易請求書も、適格請求書と同様に、必要事項が記載されていれば様式に定めはありません。適格請求書との違いは、「書類の交付を受ける事業者の氏名または名称」の記載が不要であることです。また、適格請求書の場合は、税率ごとに区分された消費税額などと適用税率の両方の記載が必要ですが、適格簡易請求書はどちらかが正しく記載されていれば問題ありません。

適格簡易請求書の記載項目は、以下のとおりです。

<適格簡易請求書の記載項目>

・適格請求書発行事業者の氏名または名称および登録番号

・取引年月日

・取引内容(軽減税率の対象品目である旨も記載)

・税率ごとに区分して合計した対価の額(税抜または税込)

・税率ごとに区分した消費税額等または適用税率

インボイス制度の注意点

インボイス制度が導入されると、請求書の記載項目以外にもさまざまな変更点が生じます。ここからは、インボイス制度導入にあたって知っておきたい注意点を解説します。

適格請求書を交付する場合、事業者登録が必要となる

インボイス制度において適格請求書(インボイス)を交付できるのは、事前に登録を受けた適格請求書発行事業者のみです。適格請求書発行事業者の登録を受けるには、納税地を所轄する税務署長に対して登録申請書を提出する必要があります。

また、適格請求書発行事業者の登録は課税事業者であることが前提となります。そのため、免税事業者は適格請求書の発行ができません。免税事業者が適格請求書を交付するには、課税事業者になる必要があり、それまで免除されていた消費税の申告・納付義務が発生します。

適格請求書発行事業者からの課税仕入れでないと仕入税額控除できない

インボイス制度導入後は、適格請求書発行事業者以外から行った課税仕入れについては、原則として仕入税額控除が受けられなくなります。ただし、インボイス制度開始から6年間は、適格請求書発行事業者以外からの課税仕入れであっても、仕入税額相当額の80%または50%が控除される経過措置が設けられています。

適格請求書の控えの保存義務が生じる

適格請求書発行事業者は、交付した適格請求書の控え(写し)を保存しなければなりません。適格請求書の控えの保存期間は、適格請求書を交付した事業年度における確定申告書の提出期限の翌日から7年間です。

消費税額の計算方法が増える

区分記載請求書等保存方式では、売上税額については割戻し計算、仕入税額については積上げ計算によって消費税額を算出していました。しかし、インボイス制度では、積上げ計算と割戻し計算のいずれかを選択できるようになります。それまでと違う計算方法を選択する場合は、システムでの対応に時間や労力がかかる可能性があります。

インボイス制度を正しく理解し、必要な準備を進めよう

2023年10月1日からのインボイス制度導入によって、請求書などの記載項目が大きく変わります。スムーズな移行を目指すためには、早めに準備を進めておくことがポイントになります。

インボイス制度への対応を進めるには、専用のシステムを導入するのがおすすめです。SAP Concurのソリューションなら、インボイス制度に対応しながら業務生産性向上を図ることができます。

SAP Concurは、経費精算や出張管理、請求書管理が効率的に行えるクラウドシステムです。制度改正への適応はもちろん、充実した機能で、経費精算業務を省力化し、社内の生産性向上に役立ちます。

NTTデータ・スマートソーシングでは、SAP Concurのライセンス契約をはじめ、認定コンサルタントによるSAP Concurのソリューションの導入設定を実施しています。

SAP Concurの導入を検討される際は、コンカー社のアジア初のアウトソーシングパートナーとして、豊富な導入実績を持ち、高い技術力とノウハウでお客様をサポートするNTTデータ・スマートソーシングへぜひご相談下さい。

SAP Concurライセンス契約/インプリメンテーションはこちら

https://concur.nttdata-smart.co.jp/service/implementation