インボイス制度とは?仕組みや経理担当者が準備しておくべきこと

2023年10月1日から「インボイス制度(適格請求書等保存方式)」が開始されます。仕入税額控除を受ける事業者は、必ずインボイス制度に対応しなければなりません。また、インボイス制度が始まると、自社が発行する請求書にもさまざまな変更点が生じます。混乱を招かないためにも、インボイス制度について正しく理解し、2023年10月1日の開始時までにしっかり準備を整えておく必要があるでしょう。

ここでは、インボイス制度の概要や目的、インボイス制度導入によって生じる変更点に加え、インボイス制度開始までに経理担当者が準備しておきたいことについて解説します。

インボイス制度とは?

インボイス制度とは、適用税率や消費税額といった一定の記載事項を満たした適格請求書(インボイス)を用いて消費税の仕入税額控除を受けるための新しい制度です。正式名称を「適格請求書等保存方式」といいます。インボイス制度が始まると、課税事業者(消費税を納付する義務がある事業者)が仕入税額控除を受けるためには、原則として、売手から発行された適格請求書の保存が必要になります。

適格請求書を発行できるのは、事前に適格請求書発行事業者(インボイス発行事業者)として登録した事業者だけです。また、適格請求書発行事業者の登録を受けるには、課税事業者であることが前提となります。そのため、消費税の納付が免除されている免税事業者が適格請求書を発行するためには、消費税の申告・納付義務が発生する課税事業者になる必要があります。

適格請求書とは?

適格請求書とは、売手が買手に対して、正確な適用税率や消費税額などを伝える書類やデータのことです。具体的には、登録番号や適用税率、消費税額といった一定の事項が記載された請求書等を指します。「適格請求書」という名称ですが、請求書に限らず、納品書や領収書、レシート、仕入明細書なども対象となります。

仕入税額控除とは?

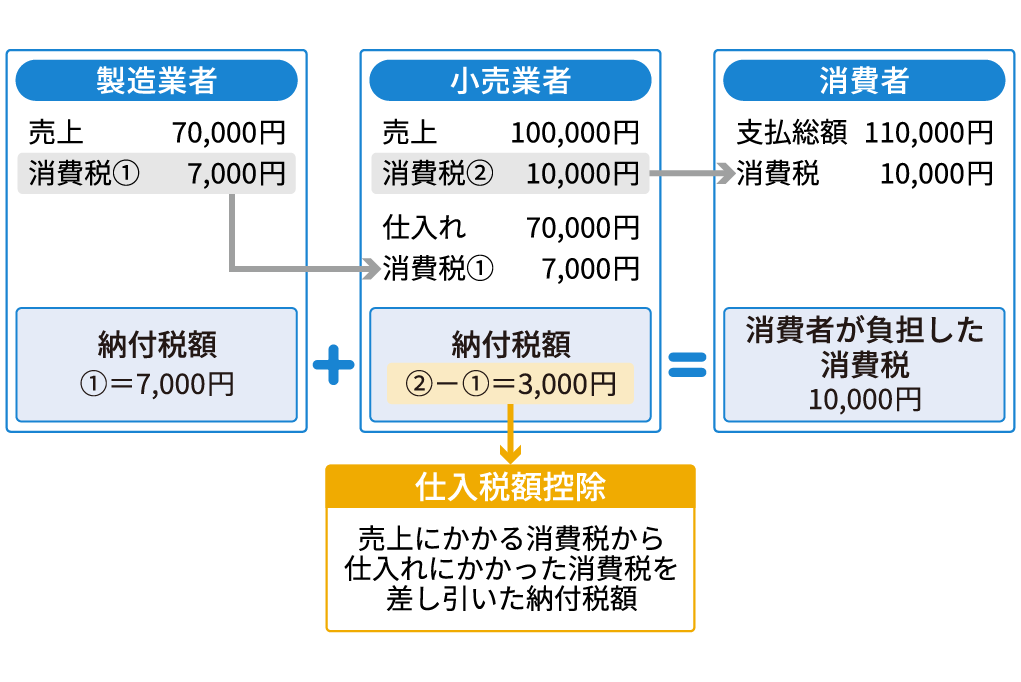

仕入税額控除とは、消費税の納税額を計算するときに、売上にかかる消費税額から仕入れにかかった消費税額が差し引かれる仕組みのことです。

消費税とは、商品の販売やサービスの提供といった取引に課税される税金で、それらを利用した消費者が負担しますが、消費税を納税するのは消費税を受け取った事業者です。商品が消費者の手に渡る前には、製造業者や卸売業者などの事業者を経ていくことが一般的ですが、その過程ごとに消費税がかかります。そのため、その過程で消費税が重複しないよう仕入額控除を行って、売上にかかる消費税から、仕入れなどにかかった消費税を差し引いて納税するのです。

例えば、小売業者が製造業者から77,000円(商品代70,000円、消費税7,000円)で仕入れた商品を、消費者に110,000円(商品代金100,000円、消費税10,000円)で販売したと考えてみましょう。

この場合、製造業者は7,000円、小売業者は10,000円の消費税をそれぞれ受け取っています。これを合計すると、消費者が支払った消費税10,000円を超えてしまいます。そこで、売上に対する消費税から、仕入れに対する消費税を控除した金額を納税することにより、消費税の重複を防いでいるのです。

インボイス制度導入の目的

インボイス制度の大きな目的は、取引における正確な消費税額と消費税率を把握することです。その背景には、「複数税率」と「益税」という2つの課題があり、インボイス制度の導入でそれらを解決するという目的があります。

複数税率に対応する

インボイス制度導入の目的のひとつに、複数税率に対応し、正しい消費税額を明確にすることが挙げられます。2019年10月の消費税増税以降、消費税の税率は、標準税率の10%と軽減税率の8%が混在するようになりました。これにより、商品やサービスごとの税率や税額がわからないと、正確な納付税額の計算ができなくなってしまったのです。インボイス制度が導入されると、請求書に正確な税率や税額を明示することが必要となるため、正確な納付税額の処理が可能になると期待されています。

益税をなくす

益税とは、消費者が事業者に支払った消費税の一部が、合法的に事業者の手元に残り、利益となることを指します。

消費税は、所得に応じて課税される所得税などとは異なり、商品の販売やサービス提供などの取引に課せられる税金です。しかし、一定期間における課税売上高が1,000万円以下の事業者は免税事象者となり、消費税の納税義務が免除されます。そのため、免税事業者が消費者や取引先から消費税を受け取った場合、免除された税額が益税として事業者の手元に残っていたのです。

免税事業者の制度は、小規模事業者の納税事務負担などに配慮して設けられていましたが、消費税率の引き上げによって、益税が増加することが懸念されてきました。このような益税を解消することも、インボイス制度が導入される目的のひとつです。

インボイス制度で変わること

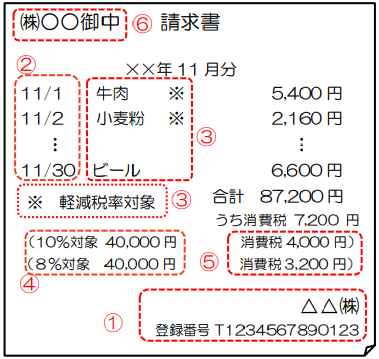

現行の区分記載請求書等保存方式とインボイス制度(適格請求書等保存方式)では、請求書などの記載ルールが異なるため注意が必要です。インボイス制度では、従来の区分記載請求書の記載項目に加え、登録番号、適用税率および消費税額等の記載がされた適格請求書の発行、保存が求められます。

適格請求書に記載が必要な項目は以下のとおりです。

<適格請求書の記載項目>

1. 適格請求書発行事業者(インボイス発行事業者)の氏名または名称および登録番号

2. 取引年月日

3. 取引内容(軽減税率の対象品目である旨も記載)

4. 税率ごとに区分して合計した対価の額(税抜または税込)および適用税率

5. 税率ごとに区分した消費税額等

6. 書類の交付を受ける事業者の氏名または名称

■適格請求書の例

※出典:国税庁「消費税の仕入税額控除の方式としてインボイス制度が開始されます」

ただし、不特定多数の者に商品等を販売する事業者(小売業、飲食店業、写真業、旅行業、タクシー業、駐車場業など)については、適格請求書に代えて、適格簡易請求書を交付することができます。適格簡易請求書では、税率ごとに区分された消費税額等または適用税率のいずれかが記載されていれば問題ありません。また、書類の交付を受ける事業者の氏名・名称の記載は不要です。

仕入税額控除の対象は適格請求書のみとなる

課税事業者が仕入税額控除を受ける場合、これまでは、区分記載請求書保存方式に則った帳簿や請求書等の保存が条件とされてきました。しかし、インボイス制度が開始される2023年10月1日以降は、適格請求書発行事業者が発行する適格請求書による取引でなければ、仕入税額控除が認められなくなります。従来の区分記載請求書では、仕入税額控除を受けることはできません。

適格請求書を発行するには事業者の登録申請が必要となる

適格請求書を発行できるのは、適格請求書発行事業者として登録された事業者のみです。適格請求書発行事業者の登録を受けるには、納税地を所轄する税務署長に「適格請求書発行事業者の登録申請書」を提出する必要があります。「適格請求書発行事業者の登録申請書」は、書面をインボイス登録センターへ郵送して提出するほか、e-Taxでも提出可能です。登録されると「登録番号」が通知され、これを適格請求書に記載することになります。

なお、前述のとおり、適格請求書発行事業者の登録申請ができるのは、課税事業者のみです。そのため、免税事業者が適格請求書を発行するには、税務署に「消費税課税事業者選択届出書」を提出し、課税事業者になる手続きを行う必要があります。

ただし、インボイス制度導入の経過措置として、2023年10月1日から2029年9月30日まで日の属する課税期間中の場合、「適格請求書発行事業者の登録申請書」を提出するだけで自動的に課税事業者になるため、「消費税課税事業者選択届出書」は不要です。

なお、2023年10月1日のインボイス制度開始から適格請求書発行事業者の登録を受けるためには、原則として2023年3月31日までに申請書の提出が必要とされていました。しかし、令和5年度税制改正大綱によって、2023年9月30日までに申請を行えば、インボイス制度が開始する2023年10月1日を登録開始日とすることが可能となっています。

消費税額の算出方法が複数になる

従来、消費税額の計算をする際は、適用税率ごとの取引総額を割り戻して計算する「割戻し計算」が採用されていました。インボイス制度導入後も原則は割戻し計算ですが、特例として、適格請求書に記載のある消費税額等を積み上げて計算する「積上げ計算」を選択することも可能になります。

なお、売上税額を積上げ計算した場合は、仕入税額も積上げ計算しなければなりません。これまで実績のない計算方法になるため、対応にかかる時間や労力も大きくなると予想されます。

2029年9月30日までの経過措置が設けられている

前述したように、2023年10月1日以降は、適格請求書による取引以外は仕入税額控除が適用されません。しかし、インボイス制度開始から一定期間については、免税事業者等からの課税仕入れについて、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています。

経過措置期間とその内容は、以下のとおりです。

<経過措置期間の仕入税額控除割合>

2023年10月1日~2026年9月30日:仕入税額相当額の80%

2026年10月1日~2029年9月30日:仕入税額相当額の50%

なお、この経過措置の適用を受けるには、区分記載請求書等と同様の事項が記載された請求書等と、経過措置の適用を受ける旨など必要事項を記載した帳簿の保存が必要となります。

令和5年度税制改正によるインボイス制度の変更点

2022年12月に公表された令和5年度税制改正大綱では、インボイス制度に関するいくつかの見直しが盛り込まれました。前述した適格請求書発行事業者の登録期限の拡充に加えて、次のような変更点があります。

免税事業者がインボイス登録した場合の3年間の緩和措置(2割特例)

課税売上高が1,000万円以下等の免税事業者が、適格請求書を発行するために課税事業者になった場合、税負担・事務負担を軽減するため、納税額を売上税額の2割に軽減できる緩和措置が導入されることとなりました。対象となるのは、2023年10月1日から2026年9月30日を含む課税期間です。

中小企業の1万円未満の仕入・経費のインボイス不要(少額特例)

年間の課税売上高が1億円以下、または特定期間における課税売上高が5,000万円以下の事業者であれば、1万円未満の課税仕入れ(経費等)について、適格請求書の保存がなくても仕入税額控除ができるようになります。1万円未満の少額取引なら、帳簿の保存のみで仕入税額控除が可能です。この経過措置は、2023年10月1日から2029年9月30日まで適用されます。

1万円未満の適格返還請求書が不要

インボイス制度開始後は、返品や値引きをする際は、「適格返還請求書(返還インボイス)」の交付が必要とされていました。しかし、令和5年度税制改正大綱によって、1万円未満の値引きや返品等について、返還インボイスを交付が不要になりました。

インボイス制度適用までに経理担当者が準備すること

インボイス制度が導入されると、請求書等を受け取る場合も発行する場合も、さまざまな変更点に対応しなくてはなりません。インボイス制度がスタートするまでに、経理担当者が準備しておきたいことを紹介します。

取引先の分類と登録番号の確認

消費税の仕入税額控除を受けるには、取引先を、適格請求書を発行できる事業者とできない事業者に分類して会計処理を行う必要があります。まずは、自社の取引先が適格請求書発行事業者かどうか、適格請求書発行事業者ではない場合は、インボイス制度開始までに登録の予定があるかを確認しましょう。同時に、適格請求書発行事業者のみが有する「登録番号」についても確認が必要です。

システムの見直し

インボイス制度に対応するためには、請求書の仕様変更や税金計算方法の検討、取引先の分類といった煩雑な作業が発生します。また、適格請求書や適格簡易請求書は、電子データ(電子インボイス)での交付も可能です。2022年1月より施行の改正電子帳簿保存法によって電子取引のデータ保存が義務化され、メールやEDIなどで受け取った電子インボイスは、一定の要件に従って電子データで保存しなければいけなくなりました。

自社の会計フローで問題ないかを確認し、必要があれば、インボイス制度や電子帳簿保存法に対応したシステムの導入を検討するのをおすすめします。

インボイス制度と電子帳簿保存法の両方に対応できるシステムを選ぼう

2023年10月1日からインボイス制度が始まり、仕入税額控除を受けるには、原則として、適格請求書発行事業者が発行した適格請求書の保存が必要になります。取引先に適格請求書発行事業者(課税事業者)と免税業者が混在している場合は、両者を分けた上で会計処理を行わなければなりません。また、自社が発行する請求書等についても、記載項目が適格請求書の要件を満たすよう、仕様の変更が求められます。さらに、電子帳簿保存法の改正により、電子インボイスをはじめとする電子取引データの電子保存が義務付けられ、紙に印刷して保存することができなくなりました。

インボイス制度や電子帳簿保存法への対応を進めるには、専用のシステムを導入するのがおすすめです。SAP Concurのソリューションなら、インボイス制度と電子帳簿保存法の両方に対応しながら業務生産性向上を図ることができます。SAP Concurは、経費精算や出張管理、請求書管理が効率的に行えるクラウドシステムです。制度改正への適応はもちろん、充実した機能で、経費精算業務を省力化し、社内の生産性向上に役立ちます。

NTTデータ・スマートソーシングでは、SAP Concurのライセンス契約をはじめ、認定コンサルタントによるSAP Concurのソリューションの導入設定を実施しています。

SAP Concurの導入を検討される際は、コンカー社のアジア初のアウトソーシングパートナーとして、豊富な導入実績を持ち、高い技術力とノウハウでお客様をサポートするNTTデータ・スマートソーシングへぜひご相談下さい。

SAP Concurライセンス契約/インプリメンテーションはこちら

https://concur.nttdata-smart.co.jp/service/implementation