簡易インボイス(適格簡易請求書)とは?レシートの取り扱いや注意点を解説

今回は、インボイス制度下で特定の取引においてインボイス(適格請求書)の代わりとして認められる「簡易インボイス(適格簡易請求書)」について、その概要やインボイス(適格請求書)との違い、取り扱いの注意点を解説します。

インボイス制度とは?

インボイス制度とは、必要事項が記載された「インボイス(適格請求書)」をもとに消費税額の計算・納税を行う制度のこと。事業者が、“売上にかかる消費税額” から “仕入や経費にかかる消費税額” を差し引く「仕入税額控除」を受けるためには、

1. インボイス(適格請求書)

2. 必要事項が記載された帳簿

を適切に保存していることが原則として必須の要件となります。

【インボイス制度について、詳しくはこちら】

簡易インボイス(適格簡易請求書)とは?

通常のインボイス(適格請求書)と比べて、記載事項が簡略化されたものを「簡易インボイス(適格簡易請求書)」といいます。

事業によっては、記載事項すべてを満たしたインボイスを交付するのが難しい場合もあることをふまえ、特定の事業者に限って、この簡易インボイス(適格簡易請求書)の発行が認められています。

簡易インボイス(適格簡易請求書)交付が認められている事業

簡易インボイス(適格簡易請求書)の交付が認められる「特定の事業」は、次の7つです。

1.小売業

2.飲食店業

3.写真業

4.旅行業

5.タクシー業

6.駐車場業(不特定多数の者に対する場合に限る)

7.その他 これらの事業に準ずる、不特定多数の者と取引を行う事業

これらに該当する事業を行い、適格請求書発行事業者としての登録を行っている事業者は、簡易インボイス(適格簡易請求書)を交付できます。

簡易インボイス(適格簡易請求書)の保存期間

簡易インボイス(適格簡易請求書)は、発行者も受領者も一定期間保存するよう義務付けられています(発行者は簡易インボイスの写しを保存します)。保存期間は、「交付日が属する課税期間 末日の翌日から2ヶ月を経過した日」を起点として、7年間です。

簡易インボイス(適格簡易請求書)に必要な記載事項

簡易インボイス(適格簡易請求書)への記載が必要な項目は、次の5つです。

1.適格請求書発行事業者の氏名/名称と、登録番号

2.取引年月日

3.取引内容

4.税率ごとの合計額

5.税率ごとの消費税額、もしくは適用税率

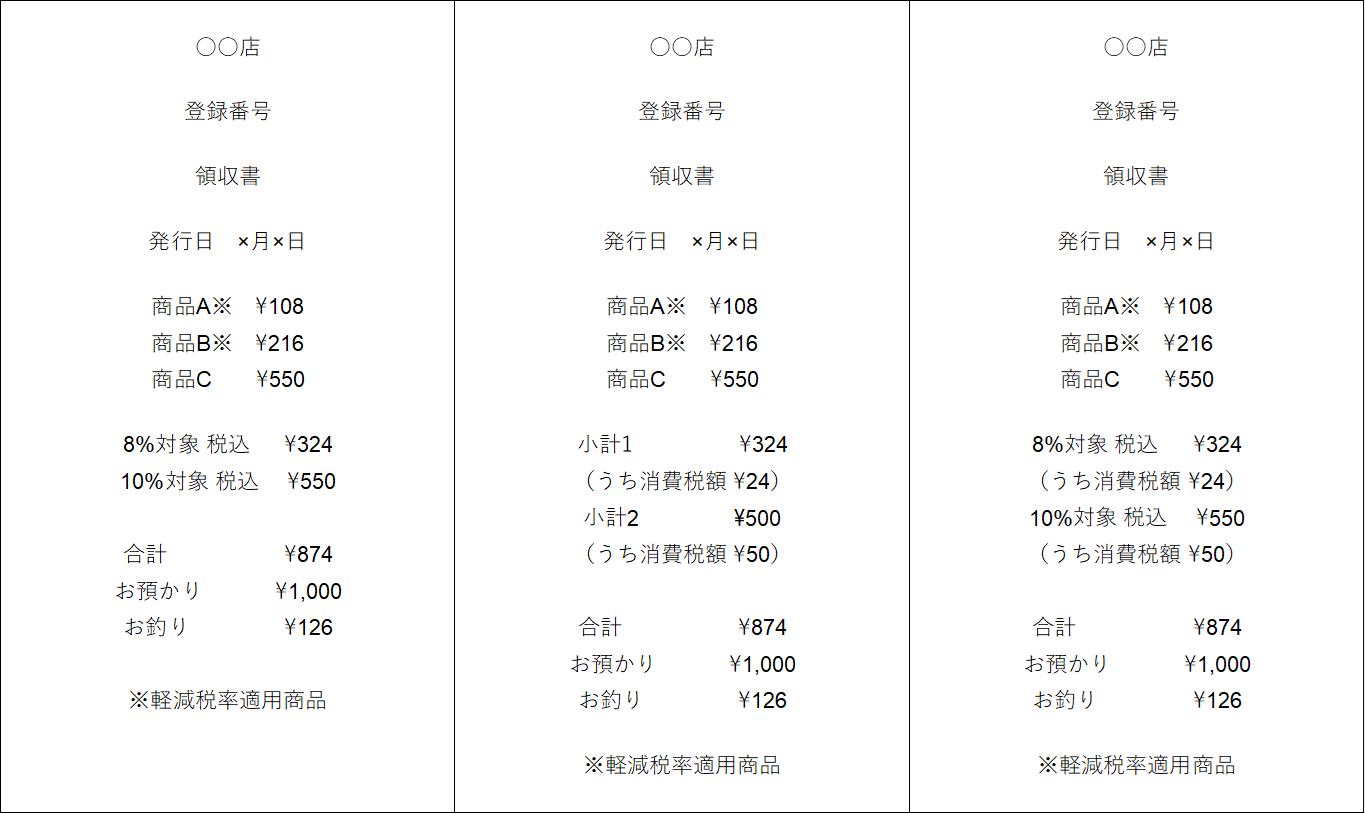

簡易インボイス(適格簡易請求書)の例

左:適用税率のみ記載

中央:税率ごとの消費税額のみ記載

右:適用税率と消費税額、いずれも記載

【インボイス制度下における領収書の扱いについて、詳しくはこちら】

簡易インボイス(適格簡易請求書)とインボイス(適格請求書)の違い

簡易インボイス(適格簡易請求書)とインボイス(適格請求書)の間には、大きく3つの違いがあります。

1.「書類の交付を受ける事業者の氏名または名称」を記載する必要がない

2.「適用税率」を記載する必要がない

3.「税率ごとに区分した消費税額等」を「適用税率」の記載で代用できる

1.「書類の交付を受ける事業者の氏名または名称」を記載する必要がない

インボイス(適格請求書)の場合は書類を受け取る事業者の氏名または名称の記載が必要ですが、簡易インボイス(適格簡易請求書)の場合は不要です。不特定多数との取引をスムーズに進めるために、毎回宛名を書く作業を省くことが認められています。

2.「適用税率」を記載する必要がない

インボイス(適格請求書)の場合は、適用税率と税率ごとの消費税額をどちらも記載しなければなりませんが、簡易インボイス(適格簡易請求書)の場合は、税率ごとの消費税額が記載されていれば適用税率の記載は不要です。

3.「税率ごとに区分した消費税額等」を「適用税率」の記載で代用できる

簡易インボイス(適格簡易請求書)の場合、税率ごとの消費税額の記載は適用税率の記載で代用することができます(両項目を記載しても問題はありません)。

インボイス制度で気をつけたいポイント

簡易インボイスに関連する注意点として、次の2つがあります。

1.3万円未満の少額取引でもレシートや領収書の保存が必要

2.取引金額が1万円未満の場合は「少額特例」の適用対象となる

1.3万円未満の少額取引でもレシートや領収書の保存が必要

インボイス制度が始まる以前は、3万円を超えない少額取引の場合は、領収書やレシートを保存していなくても必要事項が記載された帳簿があれば仕入税額控除が適用されました。

しかしインボイス制度下において、仕入税額控除を受けるためには、3万円未満の少額取引であっても必要事項の記載された帳簿と簡易インボイス(適格簡易請求書)の保存が欠かせないため注意が必要です(ただし、3万円未満の公共交通機関の運賃や自動販売機の購入代金など、一部のケースでは例外的に簡易インボイスの保存は不要とされます)。

2.取引金額が1万円未満の場合は「少額特例」の適用対象となる

次の条件に当てはまる場合は、事業者の負担を軽減するために設けられた「少額特例」の適用対象に。1万円を超えない少額取引について、簡易インボイス(適格簡易請求書)の保存は不要で、必要事項が書かれた帳簿があれば仕入税額控除の適用を受けられます。

・基準期間における課税売上高が1億円以下

・特定期間における課税売上高が5千万円以下

この特例の適用対象期間は、2023年10月1日から2029年9月30日です。この期間に行う仕入れのみが対象で、2029年10月1日以降に行う仕入れについては原則簡易インボイスと帳簿の保存が必要となります。

インボイス制度対応のおすすめシステム

インボイス制度に則った請求書の取り扱いにまつわる業務負荷を軽減する、おすすめのシステムをご紹介します。

1.請求書管理クラウドサービス『Concur Invoice』

2.AIクラウドサービス『Remota』

1.請求書管理クラウドサービス『Concur Invoice』

『Concur Invoice』は、請求書にもとづく支払依頼や確認、承認/差戻し、支払処理といった一連のプロセスを自動化し、経理担当者の業務負荷軽減に貢献するクラウドサービスです。

社内規定や監査ルールにもとづく自動チェック機能でミスや不正を防いでガバナンス強化につなげること、請求書データと発注情報、取引先情報などを連携して取引先に対する支払予定の管理を適正化することもできます。

【『Concur Invoice』について、詳しくはこちら】

2.AIクラウドサービス『Remota』

『Remota』は、証憑の読み取りや仕訳、確認などの各種作業に特化した単機能AIエンジン『Robota』シリーズを組み合わせ、付加機能を組み込んだSaaS型プラットフォームです。

起票から仕訳、確認に至るまで請求書支払にまつわる一連の流れを自動化し、確定データをボタン一つの操作で『Concur Invoice』に連携することで、手入力の手間を省いてよりスムーズな請求書管理を後押しします。

【『Remota』について、詳しくはこちら】

まとめ

簡易インボイス(適格簡易請求書)とは、インボイス制度下において特定の事業者にのみ交付が認められた、レシートなどの証憑のこと。インボイス(適格請求書)と比べて記載事項が簡略化されています。

インボイス制度対応に伴う経理部門の業務負荷に課題をお持ちのお客様は、ぜひNTTデータ・スマートソーシングまでご相談ください。インボイス制度対応の請求書管理クラウドサービス『Concur Invoice』とAIクラウドサービス『Remota』の活用によって、請求書処理業務の自動化・効率化をサポートいたします。

【NTTデータ・スマートソーシングへのお問い合わせは、こちら】